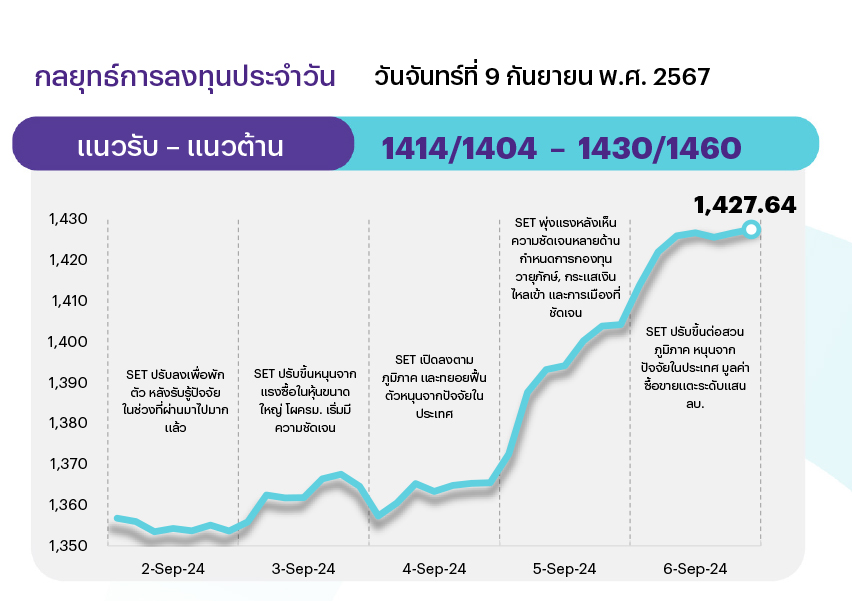

คาด SET ได้รับ sentiment ลบ จากตลาดหุ้นสหรัฐปรับลง กังวลเศรษฐกิจถดถอย และเงินบาทชะลอการแข็งค่า ทำให้แรงซื้อของนักลงทุนต่างชาติชะลอลงในช่วงสั้น ทำให้คาดว่าดัชนีจะชะลอตัว เพื่อลดความร้อนแรงก่อน โดยกรอบบนถูกจำกัดบริเวณแนวต้าน 1430 จุด ส่วนแนวรับอยู่ที่ 1414 และ 1404 จุด ตามลำดับ ใช้เป็นจุดรองรับ ตามภาพรวมที่คาดยังไต่ระดับปรับขึ้นได้ต่อ

ประเด็นสำคัญ

• กระทรวงแรงงานสหรัฐฯ เผยการจ้างงานนอกภาคเกษตร ส.ค. เพิ่มขึ้น 142,000 ตำแหน่ง ต่ำกว่าตลาดคาด และปรับลดตัวเลขการจ้างงาน ก.ค. สู่ 89,000 ตำแหน่ง จากเดิมที่ 114,000 ตำแหน่ง

• รมว. คลังสหรัฐฯ เชื่อมั่นว่าเศรษฐกิจยังแข็งแกร่ง แม้ตลาดแรงงานจะชะลอตัว คาดจะเกิด Soft Landing และไม่เกิดการ Lay-off ขนาดใหญ่

• นายกฯ สั่ง รมต. เตรียมพร้อมแถลงนโยบายรัฐบาลในวันที่ 12-13 ก.ย.นี้ ประกาศสานต่อนโยบายรัฐบาลเศรษฐา ประเมินผลงานใน 3 เดือน เร่งกระตุ้นศก.ช่วยกลุ่มเปราะบาง-SME-ปรับโครงสร้างหนี้ประชาชนข้อมูล

• PBOC ไม่ได้เพิ่มทองคำเข้าทุนสำรองสี่เดือนติดต่อกันใน ส.ค. อยู่ที่ 72.8 ล้านออนซ์ หลังราคาทองคำเพิ่มขึ้นสู่ระดับสูงสุดเป็นประวัติการณ์

• OPEC+ ได้ทบทวนการแผนการเพิ่มกำลังการผลิตและตัดสินใจเลื่อนออกไป 2 เดือนจากเดิมในเดือนต.ค. และเผยว่าอาจพิจารณาขยายเวลาออกไปหรืออาจลดกำลังการผลิตเพิ่มตามสถานการณ์

• กรมสรรพากรเตรียมแก้กฎหมายสำหรับการลงทุนต่างประเทศ เล็งเก็บภาษีนิติบุคคลข้ามชาติขนาดใหญ่ 15% และผู้มีรายได้จากต่างประเทศแม้ไม่ได้นำเงินกลับไทย คาดงบฯ ปี 67 สามารถเก็บได้ตามเป้าที่ 2.28 ล้านลบ. และ 2.37 ล้านลบ. (+4.2%) ในงบฯ ปี 68

• กระทรวงแรงงานยืนยันที่จะประกาศปรับขึ้นค่าแรงขั้นต่ำ 400 บาท/วัน พร้อมกันในวันที่ 1 ต.ค. นี้ และกำลังพิจารณามาตรการเยียวยาแก่ผู้ประกอบการ เช่น การลดการนำส่งสำหรับนายจ้างชั่วคราว และการฟื้นมาตรการที่เคยใช้ได้ผลในสมัยรัฐบาลยิ่งลักษณ์

กลยุทธ์การลงทุน

แม้ช่วงสั้นมอง SET ยังมีโมเมนตัมที่ดีจากคลายกังวลเสถียรภาพทางการเมืองไทยและคาดหวังการเร่งออกมาตรการกระตุ้นเศรษฐกิจของรัฐบาลในปลาย 3Q-4Q67 แต่ช่วง 1 เดือนที่ผ่านมา SET Index ปรับขึ้นแล้วกว่า 10%MoM จึงอาจต้องระวังแรงขายทำกำไรระยะสั้นบริเวณแนวต้าน 1450-1460 จุด โดยมองเม็ดเงินลงทุนจะสลับไหลออกจากกลุ่มธนาคาร ไฟแนนซ์ สื่อสาร ไปเข้าสู่กลุ่มปิโตรเคมี โรงไฟฟ้า อสังหา และการแพทย์ ขณะที่ปัจจัยต่างประเทศมีความเสี่ยงจากเศรษฐกิจชะลอตัวมากขึ้น ซึ่งส่งผลให้เงินเฟ้อชะลอตัวลงและคาดจะนำไปสู่การปรับลดดอกเบี้ยนโยบายของ FED และ ECB กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

แม้ช่วงสั้นมอง SET จะยังมีโมเมนตัมที่ดี แต่อาจต้องระวังแรงขายทำกำไรระยะสั้นหลังดัชนีปรับตัวขึ้นมาแรงในช่วง 1 เดือนที่ผ่านมา กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) นักลงทุนที่ต้องการหุ้นเก็งกำไรซึ่งเทคนิคมีสัญญาณกลับตัว และ Valuation ยังไม่แพง โดยซื้อขายที่ PER และ PBV ต่ำกว่า -1SD แนะนำ CPN GPSC TFFIF

2) นักลงทุนที่ต้องการหุ้นเก็งกำไรซึ่งคาดได้อานิสงส์จากแนวโน้มดอกเบี้ยขาลง แนะนำ กลุ่มเช่าซื้อ (MTC) กลุ่มอสังหาฯ (AP) กลุ่มค้าปลีก (CPALL CPAXT) กลุ่มโรงไฟฟ้า (GULF) กลุ่ม REITs (LHHOTEL DIF)

3) หุ้นที่คาดได้อานิสงส์จากคาดรัฐบาลใหม่จะเร่งออกมาตรการกระตุ้นเศรษฐกิจระยะสั้นในช่วง ก.ย. นี้ซึ่งจะเป็นประโยชน์ต่อหุ้นที่เกี่ยวกับสินค้าที่จำเป็นต่อการดำรงชีวิต แนะนำ CPALL CPAXT BJC TNP CBG

4) หุ้นที่คาดได้อานิสงส์จากกองทุนวายุภักษ์รอบใหม่ โดยเลือกหุ้น SET100 ที่มีคุณสมบัติ 1) จ่ายเงินปันผลดี โดยให้ Dividend Yield ขั้นต่ำปีละ 3.5% 2) มี ESG Ratings สูงตั้งแต่ระดับ A-AAA และ CG ระดับ 5 ดาว และ 3) มีฐานะการเงินแข็งแกร่ง และผลประกอบการมีแนวโน้มเติบโตได้ในปี 2025 เลือก KTB BBL BCP ADVANC HMPRO

DAILY TOP PICKS

BDMS: มองเป็นหุ้นเด่นกลุ่มการแพทย์และกำไรจะแข็งแกร่งขึ้นใน 2H67 โดย 3Q67 คาดกำไรปกติจะเติบโต YoY แรงหนุนจากรายได้ที่เพิ่มขึ้น และเติบโต QoQ จากเข้าสู่ High Season ขณะที่ทั้งปี 2567 คาดมีกําไรปกติเติบโต 13%YoY สู่ 1.6 หมื่น ลบ. อีกทั้ง valuation ยังอยู่ในระดับต่ำที่ PER 67F ระดับ 27 เท่า (-2SD) วันนี้แนะนำราคาเข้าซื้อไม่เกิน 29.00 บาท

GPSC: มองมีปัจจัยบวกระยะสั้นจาก Bond Yield และราคาก๊าซที่ปรับตัวลง ขณะที่ปี 2567 คาดกำไรปกติอยู่ที่ 4.58 พันลบ. เติบโต 33.8%YoY และจะเติบโตต่อเนื่องอีก 16.3%YoY ในปี 2568 นอกจากนั้นยังมีปัจจัยหนุนจากส่วนแบ่งกำไรจากธุรกิจพลังงานหมุนเวียนในต่างประเทศที่เพิ่มขึ้นหลังมีกำลังการผลิตติดตั้งที่สูงขึ้นในอินเดียและไต้หวัน รวมถึงโอกาสเติบใตในประเทศจากการเปิดรับซื้อ RE เฟส 2 วันนี้แนะนำราคาเข้าซื้อไม่เกิน 45.75 บาท

ข่าวเด่น