• การซื้อหุ้นคืนเป็นเครื่องมือทางการเงินเพื่อการบริหารสภาพคล่องของกิจการ ซึ่งบริษัทใช้เป็นทางเลือกในการจัดสรรเงินสดให้กับผู้ถือหุ้น นอกเหนือจากการจ่ายเงินปันผลแบบดั้งเดิม โดยเฉพาะในตลาดหลัก ทรัพย์ชั้นนำต่างๆ การซื้อหุ้นคืนช่วยเพิ่มกำไรสุทธิต่อหุ้น (EPS) เนื่องจากจำนวนหุ้นที่หมุนเวียนในตลาดลดลง ส่งผลให้ EPS สูงขึ้นและทำให้ผลตอบแทนจากการใช้ทุน (ROE) เพิ่มขึ้น และอาจช่วยป้องกันการถูกครอบงำกิจการจากบุคคลภายนอก

• นอกจากนี้ยังเป็นการส่งสัญญาณถึงความมั่นใจของผู้บริหารต่อมูลค่าหุ้น ในกรณีที่ราคาหุ้นของบริษัทอยู่ในระดับต่ำกว่ามูลค่าที่ควรจะเป็น และบริษัทมีกำไรสะสมและสภาพคล่องทางการเงินสูงกว่าความต้องการใช้ดำเนินธุรกิจ ช่วยเพิ่มอุปสงค์ของหุ้น และอาจส่งผลให้ราคาหุ้นปรับตัวสูงขึ้น

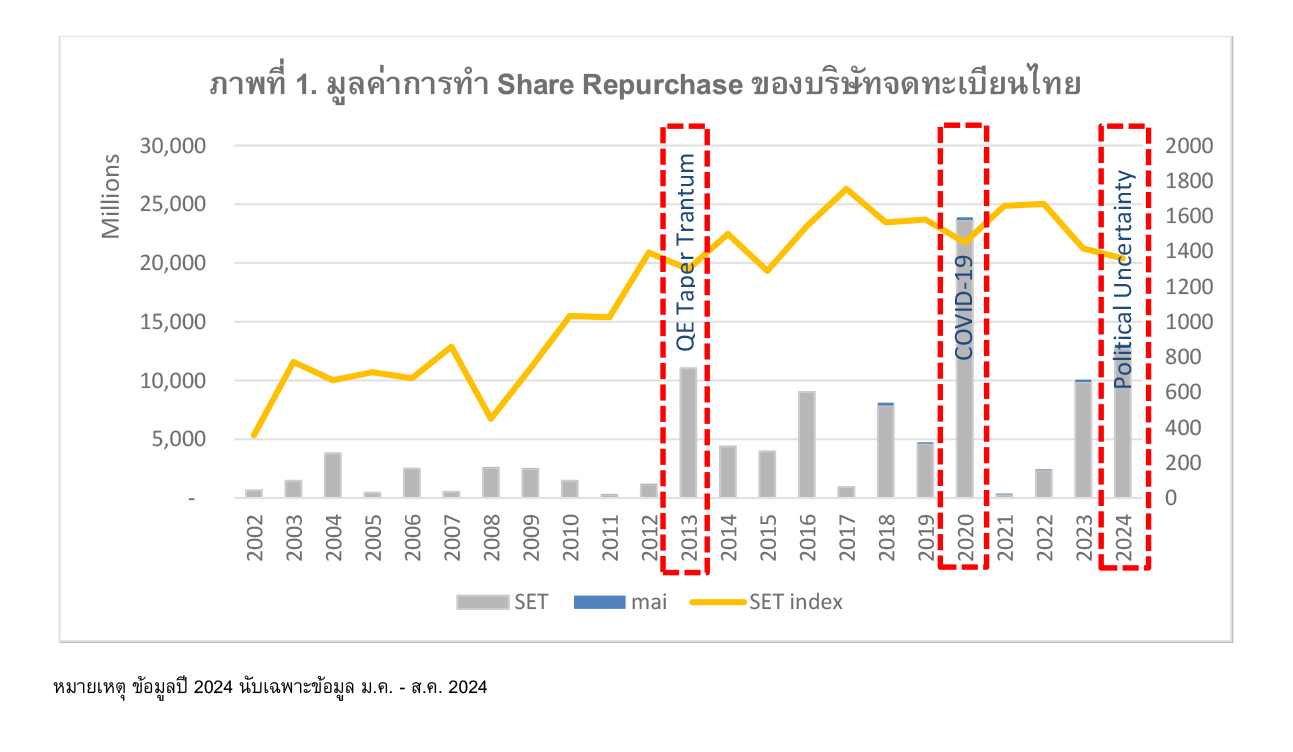

• จากการวิเคราะห์ข้อมูลในตลาดหลักทรัพย์ฯ บริษัทจดทะเบียนไทยได้เลือกใช้การซื้อหุ้นคืนเป็นเครื่องมือในการบริหารสภาพคล่องของบริษัทมาอย่างต่อเนื่อง โดยเฉพาะในปีที่ SET Index ปรับลดลงมาก เช่น จากการได้รับผลกระทบเชิงลบจากที่ธนาคารกลางสหรัฐประกาศทำ QE Taper Tantrum (2013) การแพร่ระบาดของเชื้อไวรัส COVID-19 (2020) และปัจจัยความผันผวนและความเชื่อมั่นภายในประเทศในช่วงแรกของปี 2024 ซึ่งหากพิจารณาในปีถัดไปหลังจากปีที่มีมูลค่าการซื้อหุ้นคืนสูง SET Index มักส่งสัญญาณฟื้นตัว

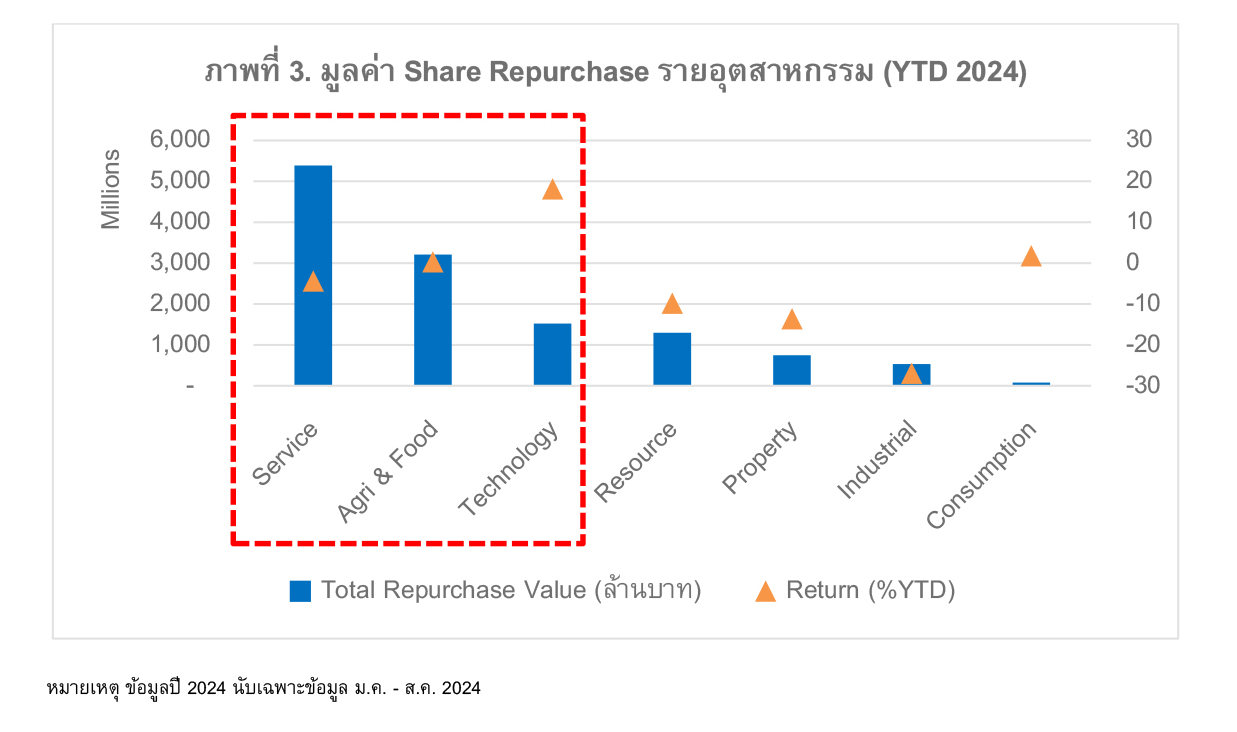

• จากข้อมูลปี 2024 พบว่าไม่เพียงแต่บริษัทจดทะเบียนขนาดใหญ่ในกลุ่ม SET-50 เท่านั้นที่นิยมทำ Share Repurchase แต่บริษัทจดทะเบียนในกลุ่ม Non SET-100 ก็มีมูลค่าการทำ Share Repurchase สูงเช่นกัน นอกจากนี้ สังเกตเห็นว่ามูลค่า Share Repurchase รวมยังสูงที่สุดในเดือนมิถุนายน 2024 สอดคล้องกับช่วงเวลาที่ SET Index ค่อยๆ ปรับตัวสูงขึ้นในช่วงเวลาต่อมา และหากพิจารณากลุ่มอุตสาหกรรมที่มีมูลค่าการทำ Share Repurchase สูงที่สุด 3 อันดับแรก ได้แก่ กลุ่มบริการ กลุ่มเกษตรและอุตสาหกรรมอาหาร และกลุ่มเทคโนโลยี พบว่าดัชนีกลุ่มอุตสาหกรรมดังกล่าวมีผลตอบแทนสูงกว่ากลุ่มอุตสาหกรรมที่มีมูลค่าการทำ Share Repurchase ต่ำกว่าอีกด้วย

• ตลาดหลักทรัพย์ฯ ได้กำหนดกรอบและแนวทางสำหรับการดำเนินการซื้อหุ้นคืน เช่น การขออนุมัติโครงการจากผู้ถือหุ้น การเปิดเผยข้อมูล และการจำกัดการใช้เงินกู้ยืม แต่การซื้อหุ้นคืนในไทยอาจยังไม่ได้รับความนิยมมากอย่างในสหรัฐ หรือในญี่ปุ่นและเกาหลีใต้ ที่มีโครงการ Corporate Value Up โดยในญี่ปุ่น มีมาตรการต่างๆ เช่น การเปิดตัวดัชนี JPX Prime 150 การซื้อหุ้นคืนเพื่อเพิ่ม ROE และการปรับปรุงการกำกับดูแลกิจการ สอดคล้องกับดัชนี Nikkei 225 ที่ปรับตัวสูงขึ้นในช่วงที่ผ่านมา ส่วนในเกาหลีใต้ก็มีโครงการ Corporate Value Up ในทำนองเดียวกันสำหรับปัญหา "Korea Discount" ผ่านมาตรการต่างๆ ที่มุ่งเน้นการเพิ่มมูลค่าให้แก่ผู้ถือหุ้น สำหรับบริษัทจดทะเบียนไทย การตัดสินใจซื้อหุ้นคืนต้องพิจารณาอย่างรอบคอบ โดยคำนึงถึงสภาพคล่อง โอกาสการลงทุน และความสมดุลระหว่างการสร้างมูลค่าให้ผู้ถือหุ้นในปัจจุบันกับการเติบโตในระยะยาว เพื่อหลีกเลี่ยงการขาดความยืดหยุ่นทางการเงินหรือการสูญเสียโอกาสในการเติบโตของธุรกิจ

ความสำคัญในการซื้อหุ้นคืน (Share Repurchase)

การซื้อหุ้นคืน (Share Repurchase) เป็นหนึ่งในเครื่องมือสำคัญที่บริษัทใช้ในการบริหารจัดการโครงสร้างเงินทุนและเพิ่มมูลค่าให้กับผู้ถือหุ้น โดยการซื้อหุ้นคืนนี้เป็นการที่บริษัทนำเงินสดไปซื้อหุ้นของตนเอง โดยมีวัตถุประสงค์หลายประการ ประการแรก การลดจำนวนหุ้นที่หมุนเวียนในตลาดสามารถช่วยเพิ่มกำไรสุทธิต่อหุ้น (EPS) ของบริษัท เนื่องจากกำไรสุทธิของบริษัทจะถูกแบ่งให้กับจำนวนหุ้นที่ลดลง ส่งผลให้ EPS สูงขึ้น ซึ่งมักจะทำให้ราคาหุ้นปรับตัวสูงขึ้นตามไปด้วย อีกทั้งการซื้อหุ้นคืนยังสามารถส่งสัญญาณให้ผู้ลงทุนทราบว่าผู้บริหารมีความมั่นใจว่าราคาหุ้นในปัจจุบันถูกประเมินต่ำกว่ามูลค่าพื้นฐานที่แท้จริงของบริษัท การส่งสัญญาณนี้สามารถเสริมสร้างความเชื่อมั่นให้กับผู้ลงทุนและช่วยกระตุ้นความต้องการซื้อหุ้นในตลาด ยิ่งไปกว่านั้นการซื้อหุ้นคืนยังเป็นเครื่องมือที่มีประสิทธิภาพในการปรับโครงสร้างเงินทุนของบริษัท โดยการลดสัดส่วนของทุนและเพิ่มสัดส่วนหนี้สินโดยไม่จำเป็นต้องก่อหนี้ใหม่ การทำเช่นนี้สามารถเพิ่มผลตอบแทนจากการใช้ทุน (ROE) ซึ่งเป็นตัวชี้วัดที่สำคัญในการประเมินประสิทธิภาพการดำเนินงานของบริษัท และการซื้อหุ้นคืนยังสามารถช่วยป้องกันการถูกเข้าครอบงำกิจการจากบุคคลภายนอก โดยการลดจำนวนหุ้นที่หมุนเวียนในตลาด ทำให้การซื้อหุ้นเพื่อครอบงำกิจการทำได้ยากขึ้น

การซื้อหุ้นคืนสามารถดำเนินการได้หลายวิธี โดยวิธีที่พบเห็นบ่อยที่สุดคือการซื้อผ่านตลาดหลักทรัพย์โดยตรง (Automatic Order Matching : AOM) ซึ่งบริษัทสามารถซื้อหุ้นในตลาดได้อย่างต่อเนื่องตามเงื่อนไขที่กำหนด อีกวิธีหนึ่งคือการซื้อคืนเป็นการทั่วไป (General Offer : GO) ช่วยให้บริษัทสามารถเสนอซื้อหุ้นคืนจากผู้ถือหุ้นในอัตราและเงื่อนไขที่เท่าเทียมกัน ซึ่งมักใช้เมื่อบริษัทต้องการดำเนินการซื้อหุ้นคืนในปริมาณที่มาก วิธีการเหล่านี้ให้บริษัทมีความยืดหยุ่นในการดำเนินการตามความเหมาะสมของสภาวะตลาดและสภาพคล่องของบริษัท หลังจากที่บริษัทได้ซื้อหุ้นคืน หุ้นที่ถูกซื้อกลับมานั้นจะถูกจัดเก็บไว้เป็น Treasury Stock ซึ่งไม่สามารถใช้สิทธิ์ในการออกเสียงหรือรับเงินปันผล โดย Treasury Stock อาจถูกนำกลับมาใช้ในภายหลังเพื่อเป็นส่วนหนึ่งของแผนการจ่ายผลตอบแทนให้พนักงาน หรืออาจถูกขายคืนในตลาดเมื่อบริษัทต้องการเพิ่มสภาพคล่อง โดยการขาย Treasury Stock ในราคาที่สูงกว่าราคาที่ซื้อคืนมาสามารถสร้างกำไรเพิ่มเติมให้กับบริษัทได้ อย่างไรก็ตาม หากบริษัทตัดสินใจไม่ใช้หุ้นเหล่านี้อีก Treasury Stock อาจถูกยกเลิกและลดทุนของบริษัทลง ซึ่งจะช่วยเสริมสร้างมูลค่าหุ้นที่เหลืออยู่ในตลาด

การซื้อหุ้นคืนได้รับความนิยมในตลาดต่างประเทศโดยเฉพาะในตลาดพัฒนาแล้ว เพื่อบริหารโครงสร้างเงินทุนและเพิ่มมูลค่าหุ้น ในช่วงหลายทศวรรษที่ผ่านมา โดยเฉพาะในสหรัฐอเมริกา การซื้อหุ้นคืนได้กลายเป็นวิธีที่บริษัทใช้ในการจัดสรรเงินสดให้กับผู้ถือหุ้น นอกเหนือจากการจ่ายเงินปันผลแบบดั้งเดิม โดยบริษัทที่เลือกใช้การซื้อหุ้นคืนที่พบในต่างประเทศมักจะเป็นบริษัทขนาดเล็กที่มีอัตราส่วนระหว่างมูลค่าตลาดต่อมูลค่าทางบัญชีสูง และมีความผันผวนของกำไรสูง เนื่องจากบริษัทเหล่านี้อาจไม่มีโอกาสในการลงทุนใหม่ที่ให้ผลตอบแทนสูง การซื้อหุ้นคืนจึงเป็นวิธีการที่พวกเขาเลือกใช้เพื่อบริหารสภาพคล่องและส่งสัญญาณถึงความมั่นใจในธุรกิจของตนเอง อย่างไรก็ตาม การซื้อหุ้นคืนไม่ได้จำกัดอยู่เฉพาะบริษัทขนาดเล็กเท่านั้น บริษัทขนาดใหญ่ในภาคธุรกิจต่างๆ เช่น เทคโนโลยี การเงิน และสินค้าอุปโภคบริโภค ก็นิยมใช้วิธีการนี้เช่นกัน ตัวอย่างเช่น Microsoft ซึ่งเป็นบริษัทเทคโนโลยียักษ์ใหญ่ ได้ประกาศโครงการซื้อหุ้นคืนมูลค่าสูงถึง 6 หมื่นล้านดอลลาร์สหรัฐฯ ในเดือนกันยายน 2024 พร้อมกับการเพิ่มเงินปันผล 10% แม้ว่าบริษัทกำลังเพิ่มการลงทุนในโครงสร้างพื้นฐานด้าน AI อย่างมาก ซึ่งแสดงให้เห็นถึงความมั่นใจในฐานะการเงินและอนาคตของบริษัท

ขั้นตอนและแนวทางสำหรับธุรกรรม Share Repurchase

ตลาดหลักทรัพย์แห่งประเทศไทย มีบทบาทสำคัญในการกำหนดกรอบและแนวทางที่ชัดเจนสำหรับการดำเนินการซื้อหุ้นคืน โดยบริษัทที่ต้องการซื้อหุ้นคืนปฏิบัติตามหลักเกณฑ์ที่กำหนด เช่น การขออนุมัติโครงการจากผู้ถือหุ้น การกำหนดวงเงินในการซื้อคืน การเปิดเผยข้อมูลอย่างครบถ้วน และการจำกัดการใช้เงินกู้ยืมในการซื้อหุ้นคืน

ตารางที่ 1. กรอบและแนวทางสำหรับการดำเนินการซื้อหุ้นคืนในตลาดหลักทรัพย์แห่งประเทศไทย

แนวโน้มของธุรกรรม Share Repurchase โดยบริษัทจดทะเบียนไทย

บริษัทจดทะเบียนไทยได้เลือกใช้การซื้อหุ้นคืนเป็นเครื่องมือในการบริหารสภาพคล่องของบริษัทมาอย่างต่อเนื่อง โดยเฉพาะในปีที่ SET Index ปรับลดลงมาก จากการได้รับผลกระทบเชิงลบจากที่ธนาคารกลางสหรัฐประกาศทำ QE Taper Tantrum (2013) การแพร่ระบาดของเชื้อไวรัส COVID-19 (2020) รวมถึงปัจจัยความผันผวนและความเชื่อมั่นภายในประเทศในช่วงแรกของปี 2024 อย่างไรก็ดีหากพิจารณาในปีถัดไปหลังจากปีที่มีมูลค่าการซื้อหุ้นคืนสูง SET Index มักส่งสัญญาณฟื้นตัว (ภาพที่ 1)

จากข้อมูลปี 2024 พบว่าไม่เพียงแต่บริษัทจดทะเบียนขนาดใหญ่ในกลุ่ม SET-50 เท่านั้นที่นิยมทำ Share Repurchase ในส่วนของบริษัทจดทะเบียนในกลุ่ม Non SET-100 ยังมีมูลค่าการทำ Share Repurchase สูงเช่นกัน (ภาพที่ 2) นอกจากนี้สังเกตเห็นว่ามูลค่า Share Repurchase รวมยังสูงที่สุดในเดือนมิถุนายน 2024 ซึ่งเป็นช่วงเวลาเดียวกับที่ SET Index ทำจุดต่ำสุดของปี ก่อนที่จะค่อยๆ ปรับตัวสูงขึ้นในช่วงเวลาต่อมา

หากพิจารณากลุ่มอุตสาหกรรมที่มีมูลค่าการทำ Share Repurchase สูงที่สุด 3 อันดับแรก ได้แก่ กลุ่มบริการ กลุ่มเกษตรและอุตสาหกรรมอาหาร และกลุ่มเทคโนโลยี พบว่าดัชนีกลุ่มอุตสาหกรรมดังกล่าวให้ผลตอบแทนในช่วง 8 เดือนแรกปี 2024 สูงกว่ากลุ่มอุตสาหกรรมที่มีมูลค่าการทำ Share Repurchase ต่ำกว่าอีกด้วย (ภาพที่ 3)

การซื้อหุ้นคืนอาจเป็นส่วนหนึ่งของแนวคิดเรื่อง Corporate Value Up โดยเฉพาะในญี่ปุ่นและเกาหลีใต้ ในญี่ปุ่น บริษัทจดทะเบียนมีแนวโน้มใช้การซื้อหุ้นคืนเพื่อเพิ่มมูลค่าให้ผู้ถือหุ้นมากขึ้น โดยในช่วง ม.ค. - พ.ค. 2567 บริษัทจดทะเบียนในญี่ปุ่นประกาศแผนการซื้อหุ้นคืนรวมมูลค่าประมาณ 9 ล้านล้านเยน เพิ่มขึ้นประมาณ 60% จากปีก่อน และหากแนวโน้มดำเนินต่อไปจะทำให้ปี 2567 เป็นปีที่มีการซื้อหุ้นคืนสูงที่สุดเป็นปีที่ 3 ติดต่อกัน การซื้อหุ้นคืนในระดับนี้ได้กลายเป็นแรงสนับสนุนสำคัญของตลาดหุ้นญี่ปุ่นในช่วงดังกล่าว ในทำนองเดียวกัน เกาหลีใต้ที่กำลังดำเนินโครงการ Corporate Value-up Program เพื่อแก้ปัญหา "Korea Discount" อย่างไรก็ตาม โครงการเหล่านี้มุ่งเน้นการเพิ่มมูลค่าบริษัทในระยะกลางถึงระยะยาว แม้ว่าการเพิ่มเงินปันผลและการซื้อหุ้นคืนอาจเป็นวิธีที่มีประสิทธิภาพในการเพิ่มผลตอบแทนให้ผู้ถือหุ้นในระยะสั้น แต่โครงการนี้ยังมุ่งส่งเสริมให้บริษัทวางกลยุทธ์การเพิ่มมูลค่าในระยะยาว เช่น การลงทุนในการวิจัยและพัฒนา การขยายธุรกิจใหม่ และการเพิ่มความสามารถในการแข่งขัน พร้อมทั้งสื่อสารความพยายามเหล่านี้กับตลาด

สำหรับตลาดหุ้นไทย แม้ว่าการซื้อหุ้นคืนยังไม่ได้รับความนิยมเท่าในบางตลาด แต่ก็มีแนวโน้มเพิ่มขึ้น โดยเฉพาะในช่วงที่ตลาดผันผวน อย่างไรก็ตาม การตัดสินใจซื้อหุ้นคืนจำเป็นต้องพิจารณาอย่างรอบคอบ โดยคำนึงถึงสภาพคล่อง ปริมาณการถือครองหุ้นของผู้ถือหุ้นรายย่อย (Free Float) โอกาสการลงทุน และความสมดุลระหว่างผลตอบแทนผู้ถือหุ้นในระยะสั้นกับการรักษาความสามารถในการแข่งขันและการเติบโตระยะยาวของธุรกิจ การดำเนินการที่ไม่เหมาะสมอาจส่งผลให้บริษัทขาดความยืดหยุ่นทางการเงินหรือพลาดโอกาสการเติบโตในอนาคต การสร้างสมดุลระหว่างผลตอบแทนระยะสั้นและการเติบโตอย่างยั่งยืนในระยะยาวจึงเป็นสิ่งสำคัญ

ข่าวเด่น