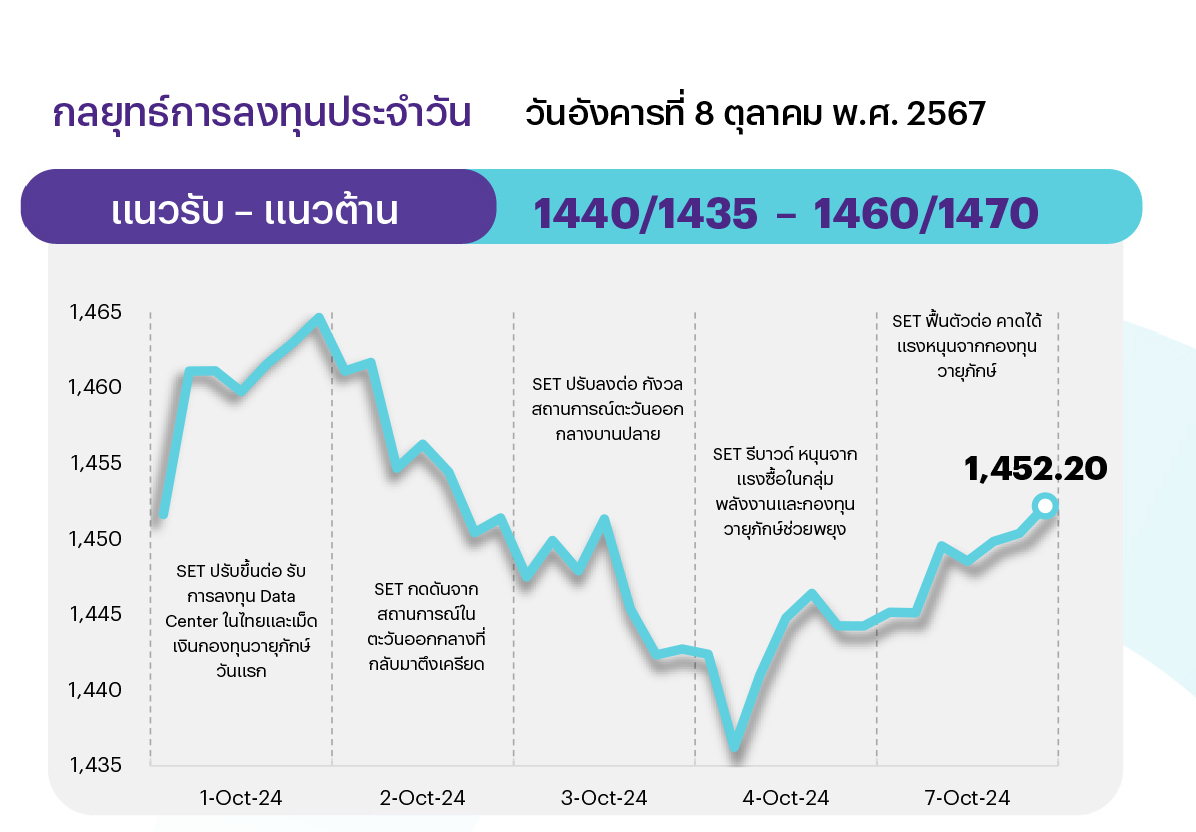

แม้ SET ได้รับ sentiment ลบ หลัง bond yield สหรัฐปรับขึ้น จากตลาดคาดว่าเฟดจะลดดอกเบี้ยเพียง 0.25% ในเดือนพ.ย. อย่างไรก็ตาม ลุ้นจีนออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติมเป็นปัจจัยหนุนตลาด ทำให้ยังมองแนวรับบริเวณ 1435-1440 จุด ยังรองรับได้ และมีโอกาสฟื้นตัวได้ต่อ โดยมีแนวต้านถัดไปที่ 1460 และ 1470 จุด ตามลำดับ

ประเด็นสำคัญ

• FETCO เผยผลสำรวจดัชนีเชื่อมั่นนักลงทุนในอีก 3 เดือนข้างหน้าอยู่ในเกณฑ์ร้อนแรงอย่างมากที่ระดับ 175.6 สูงสุดเป็นประวัติการณ์ ปัจจัยหนุนจากเงินทุนไหลเข้าและมาตรการกระตุ้นเศรษฐกิจ ปัจจัยฉุดคือ ความขัดแย้งระหว่างประเทศและความไม่แน่นอนทางการเมือง

• คลังเตรียมเสนอครม. อนุมัติขายหุ้นใน-นอกตลาด เหลือ 20 บริษัท จาก 133 บริษัท คาดเหลือมูลค่าหุ้นที่ถืออยู่ไม่เกิน 5 พันลบ. จาก 4 หมื่นลบ. พร้อมขอความเห็นสตง. กรณีเสนอขายราคาต่ำกว่าทุนทำได้หรือไม่

• นายกรัฐมนตรีประกาศ 4 วิสัยทัศน์พัฒนาเศรษฐกิจอาเซียนให้ขยายตัว 4-5% ต่อปี ยกระดับเป็นเซฟโซนสำหรับนักลงทุนรองรับอุตสาหกรรมสมัยใหม่ พร้อมเสนอไทยเป็นสื่อกลางเจรจาสันติภาพ ด้านรมว. คลังดันไทยเป็นศูนย์กลาง Data Center ของอาเซียน

• กระทรวงพาณิชย์เผยน้ำท่วมดันเงินเฟ้อ ก.ย. เพิ่มขึ้น 0.6%YoY ทำให้เงินเฟ้อเฉลี่ย 9M67 เพิ่มขึ้น 0.2%YoY พร้อมปรับเป้าหมายเงินเฟ้อปีนี้เป็น 0.2-0.8% จากเดิม 0.0-1.0% แต่ยังมีค่ากลางเท่าเดิมที่ 0.5% เพื่อให้สอดคล้องกับเศรษฐกิจปัจจุบัน

• ททท. คาด 4Q67 จำนวนนักท่องเที่ยวต่างชาติจะเติบโตต่อเนื่อง แม้เหตุน้ำท่วมในไทยหลายแห่งอาจกระทบทำให้นักท่องเที่ยวต่างชาติชะลอตัวลงแต่พบนักท่องเที่ยวจีนเข้ามาเที่ยวไทยในช่วงหยุดยาวสูงกว่าคาด

• กพท. มีแผนพัฒนาโครงข่ายทางพิเศษในระยะ 10 ปี 11 โครงการ โดยเตรียมเสนอ 3 โครงการต่อครม. คือ งามวงศ์วาน-พญาไท, กะทู้-ป่าตอง ภูเก็ต และ พิเศษฉลองรัช-วงแหวนรอบนอกกรุงเทพฯ ตะวันออก

• นายกฯ ร่วมประชุมกับ 6 ผู้ประกอบการท่องเที่ยวขนาดใหญ่เพื่อร่วมกันกระตุ้นการท่องเที่ยวไทย ตั้งเป้านักท่องเที่ยวต่างชาติปีหน้า 40 ล้านคน

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET จะแกว่งตัว Sideway โดยมี Upside จำกัดเนื่องจากในประเทศขาดปัจจัยหนุนใหม่เพิ่มเติม โดยอยู่ระหว่างรอความชัดเจนเรื่องทิศทางดอกเบี้ยของ ธปท. และนโยบายกระตุ้นเศรษฐกิจของภาครัฐ ซึ่งอาจถูกหักล้างด้วยความผันผวนของค่าเงินบาทในระยะสั้น อีกทั้งตลาดหุ้นทั่วโลกยังอยู่ในภาวะ Risk-off หลังกังวลความเสี่ยงด้านภูมิรัฐศาสตร์ในตะวันออกกลาง จึงทำให้ Fund Flow ยังมีแนวโน้มไหลออกจากตลาดหุ้นไทย ขณะที่ปัจจัยภายนอกมองว่าเงินเฟ้อสหรัฐจะไม่ส่งผลต่อตลาดการเงินมากนัก โดยคาดทิศทางดอกเบี้ยของเฟดในช่วงที่เหลือของปีนี้จะยังไม่เปลี่ยนแปลงไปจากเดิม ดังนั้นกลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มอง SET มี Upside จำกัดหลังขาดปัจจัยใหม่และมีความเสี่ยงภูมิรัฐศาสตร์ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมที่มีปัจจัยบวกเฉพาะตัว ดังนี้

1. ธีม Earnings Play สำหรับนักลงทุนระยะกลางที่ต้องการหุ้นพื้นฐานดีที่กำไร 3Q67 คาดมีโมเมนตัมเติบโต YoY และ QoQ เลือก BEM BCH BDMS GULF TRUE

2. หุ้นที่คาดได้อานิสงส์จากกองทุนวายุภักษ์รอบใหม่ โดยเลือกหุ้น SET100 ที่มีคุณสมบัติ 1) จ่ายเงินปันผลดี โดยให้ Dividend Yield ขั้นต่ำปีละ 3.5% 2) มี ESG Ratings สูงตั้งแต่ระดับ A-AAA และ CG ระดับ 5 ดาว และ 3) มีฐานะการเงินแข็งแกร่ง และผลประกอบการมีแนวโน้มเติบโตได้ในปี 2025 เลือก KTB BBL BCP ADVANC HMPRO

3. นักลงทุนที่ต้องการหุ้นเก็งกำไรซึ่งคาดได้อานิสงส์จากแนวโน้มดอกเบี้ยขาลง แนะนำ กลุ่มเช่าซื้อ (MTC TIDLOR) กลุ่มอสังหาฯ (AP SIRI) กลุ่มค้าปลีก (CPALL) กลุ่มโรงไฟฟ้า (GULF) กลุ่ม REITs (LHHOTEL DIF)

4. ราคาน้ำมันดิบ Brent ฟื้นตัว จากความกังวลสถานการณ์ในตะวันออกกลางจะลุกลามเป็นวงกว้าง โดยประเมินกรอบราคา 75-85 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

PTTEP: มองราคาน้ำมันที่แข็งแกร่งในระยะสั้นจะเป็นปัจจัยกระตุ้นราคาหุ้น อีกทั้งราคาหุ้นยังคงปรับขึ้นช้ากว่าราคาน้ำมัน และเป็นหุ้นที่เป็นสินทรัพย์ป้องกันความเสี่ยงจากกรณีกังวลความไม่สงบในตะวันออกกลาง ขณะที่ผลการดำเนินงานและงบดุลของบริษัทยังแข็งแกร่ง โดยปี 2567 คาดมีกำไรปกติ 8.27 หมื่นลบ. เติบโต 5%YoY ทั้งนี้แนะนำราคาเข้าซื้อวันนี้ไม่เกิน 137.50 บาท

BBL: เป็นหุ้นเด่นกลุ่มธนาคาร เนื่องจาก Valuation ในแง่ PBV/ROE น่าสนใจที่สุด และความเสี่ยงด้านคุณภาพสินทรัพย์ต่ำกว่าธนาคารอื่นๆ ขณะที่ 3Q67 คาดกำไรปกติจะเติบโต 5%YoY และ 1%QoQ แรงหนุนจากการตั้งสำรอง (Credit Cost) ที่ลดลง รวมทั้งสินเชื่อและ non-NII (กำไรจากเครื่องมือทางการเงิน) ยังมีการเติบโต

ข่าวเด่น