การส่งออกเดือน ก.ย. 2024 ลดความร้อนแรงลง

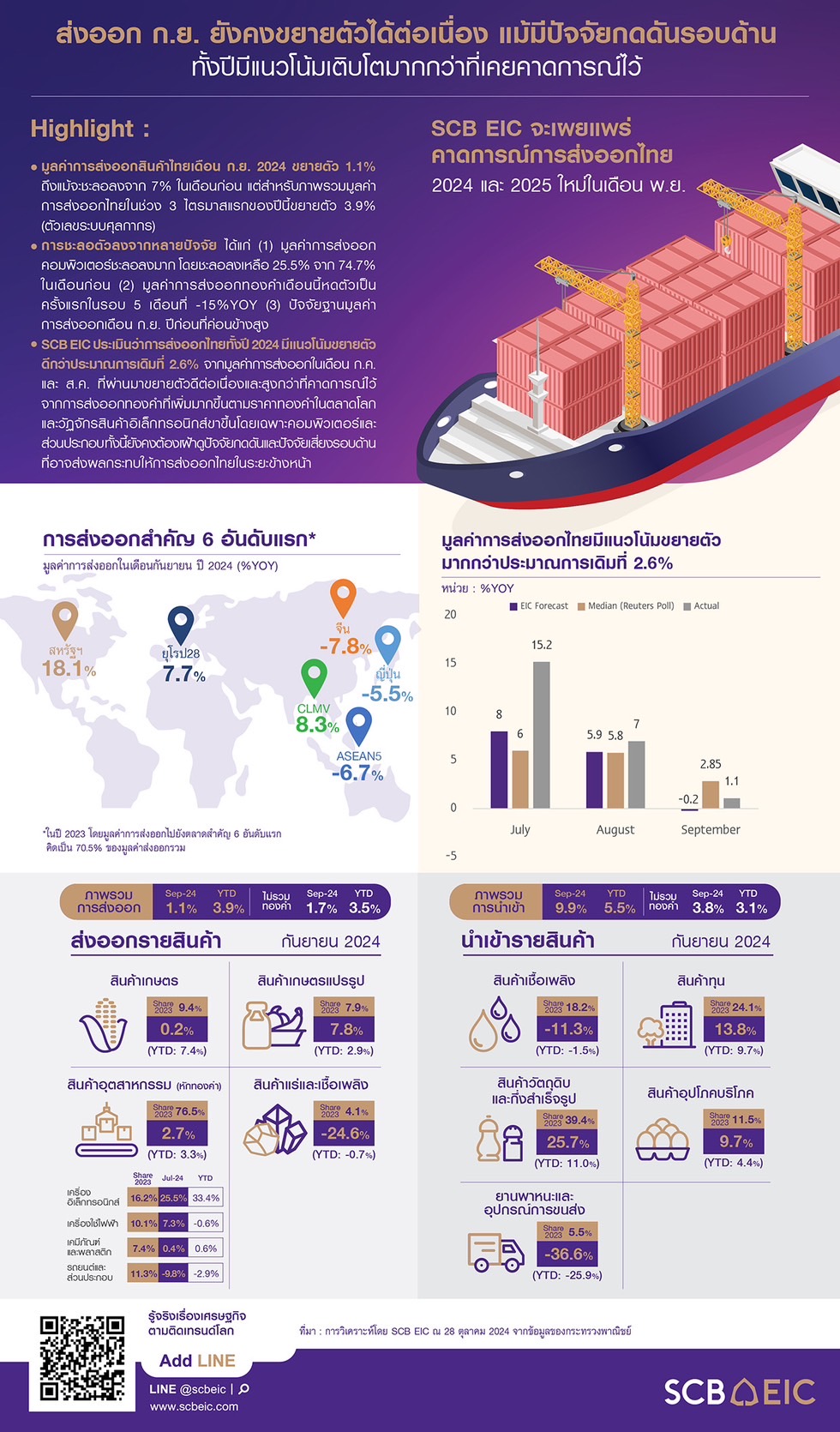

มูลค่าการส่งออกสินค้าไทยเดือน ก.ย. 2024 อยู่ที่ 25,983.2 ล้านดอลลาร์สหรัฐ ขยายตัว 1.1%YOY (เทียบกับเดือนเดียวกันปีก่อน) ถึงแม้ว่าจะชะลอลงจาก 7% ในเดือนก่อน และต่ำกว่าตัวเลขที่นักวิเคราะห์คาดการณ์ไว้ในโพลของ Reuters ที่ 2.9% แต่นับว่าอัตราการขยายตัวดีกว่าที่ SCB EIC ประเมินไว้ว่า จะติดลบเล็กน้อย -0.2% สำหรับภาพรวมมูลค่าการส่งออกไทยในช่วง 3 ไตรมาสแรกของปีนี้อยู่ที่ 223,176 ล้านดอลลาร์สหรัฐ ขยายตัว 3.9% (ตัวเลขระบบศุลกากร)

การส่งออกของไทยลดความร้อนแรงลงหลังจากเร่งตัวไปมากในช่วง 2 เดือนก่อนหน้า สะท้อนจากตัวเลขมูลค่าการส่งออกไทยเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาลแล้วที่หดตัว -1.6%MOM_SA นับเป็นการหดตัวครั้งแรกในรอบ 3 เดือน อีกทั้ง หากไม่รวมทองคำจะหดตัว -1.8%MOM_SA จาก (1) มูลค่าการส่งออกคอมพิวเตอร์ชะลอลงมาก ถึงแม้ว่าความต้องการสินค้าอิเล็กทรอนิกส์ในตลาดโลกที่ฟื้นตัวตามวัฏจักรขาขึ้นยังเป็นปัจจัยสนับสนุนการส่งออกไทยที่สำคัญที่สุดในเดือนนี้ต่อเนื่องมา แต่อัตราการขยายตัวของการส่งออกคอมพิวเตอร์ของไทยชะลอลงเหลือ 25.5% จาก 74.7% ในเดือนก่อน (มีส่วนช่วยให้มูลค่าการส่งออกรวมเดือนนี้ขยายตัวถึง 1.5% เทียบกับเดือนก่อนหน้าที่ 3.4%) หรือ -5.6%MOM_SA (2) มูลค่าการส่งออกทองคำหดตัว ในช่วงที่ผ่านมามูลค่าการส่งออกทองคำไม่ขึ้นรูปขยายตัวได้ดีตามราคาทองคำในตลาดโลกที่เพิ่มขึ้น แต่มูลค่าการส่งออกทองคำเดือนนี้หดตัวเป็นครั้งแรกในรอบ 5 เดือนที่ -15%YOY (มีส่วนทำให้มูลค่าการส่งออกเดือนนี้ลดลง -0.1% เทียบกับเดือนก่อนหน้าที่มีส่วนช่วยให้ขยายตัว 1.5%) และ (3) ปัจจัยฐานสูง มูลค่าการส่งออกเดือน ก.ย. ปีก่อนอยู่ที่ 25,694.4 ล้านดอลลาร์สหรัฐ ซึ่งค่อนข้างสูง หากเทียบกับค่าเฉลี่ยทั้งปี 2023 และค่าเฉลี่ยเดือน ก.ย. ในอดีต

3 ใน 4 ของหมวดสินค้าส่งออกหลักโตชะลอลง ขณะที่หมวดแร่และเชื้อเพลิงหดตัวมาก

หากพิจารณาสินค้าส่งออกรายหมวด พบว่า (1) สินค้าอุตสาหกรรมการเกษตรชะลอลงเหลือ 7.8% หลังจากขยายตัว 17.1% ในเดือนก่อน โดยอาหารทะเลกระป๋องและแปรรูป อาหารสัตว์เลี้ยง และไขมันและน้ำมันจากพืชและสัตว์เป็นสินค้าขยายตัวดี ขณะที่น้ำตาลทรายเป็นสินค้าที่หดตัว (2) สินค้าอุตสาหกรรมชะลอตัวลงเล็กน้อยเหลือ 2% จาก 5.2% ในเดือนก่อน โดยเครื่องคอมพิวเตอร์และอุปกรณ์ ส่วนประกอบคอมพิวเตอร์ เครื่องปรับอากาศและส่วนประกอบ แผงสวิตช์และแผงควบคุมกระแสไฟฟ้า และเครื่องจักรกลและส่วนประกอบของเครื่องจักรกลเป็นสินค้าหลักที่ขยายตัวได้ ขณะที่รถยนต์ อุปกรณ์และส่วนประกอบ อุปกรณ์กึ่งตัวนำ และเครื่องยนต์สันดาปภายในแบบลูกสูบและส่วนประกอบเป็นสินค้าหลักที่หดตัว (3) สินค้าเกษตรชะลอตัวลงมากเหลือ 0.2% หลังจากขยายตัว 17.5% ในเดือนก่อน โดยยางพาราและข้าวเป็นสินค้าที่ยังขยายตัวดี ขณะที่ผลไม้สด แช่เย็น แช่แข็งและแห้งและผลิตภัณฑ์มันสำปะหลังเป็นสินค้าสำคัญที่หดตัว และ (4) สินค้าแร่และเชื้อเพลิงพลิกกลับมาหดตัวมากในรอบ 5 เดือนที่ -24.9% จากขยายตัว 0.5% ในเดือนก่อน โดยการส่งออกน้ำมันสำเร็จรูปหดตัวมากถึง -29.8% จากราคาน้ำมันที่ลดลง -7.3% ในเดือน ก.ย. เมื่อเทียบกับเดือน ส.ค. (รูปที่ 1 และ 2)

การส่งออกขยายตัวได้ดีในตลาดสหรัฐฯ และ CLMV

หากพิจารณาการส่งออกรายตลาดหลัก พบว่า (1) ตลาดฮ่องกงยังคงหดตัว -17% รุนแรงขึ้นจาก -10.3% ในเดือนก่อน โดยสินค้าส่งออกสำคัญไปฮ่องกงหดตัวมากขึ้นเป็น 12 จาก 15 รายการ เช่น เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ หดตัวรุนแรงขึ้น -37.9% จาก -28.6 ในเดือนก่อน และเครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ ที่พลิกกลับมาหดตัว -75.6% หลังจากขยายตัว 33.7% ในเดือนก่อน (2) ตลาดญี่ปุ่นหดตัว -5.5% แม้จะหดตัวน้อยลงจาก -11.3% ในเดือนก่อน แต่ตลาดนี้หดตัวติดต่อกันนาน 8 เดือนแล้ว โดยเฉพาะรถยนต์ อุปกรณ์และส่วนประกอบที่พลิกกลับมาหดตัว 9.9% จากขยายตัว 9.1% ในเดือนก่อนหน้า ขณะที่อาหารทะเลกระป๋องและแปรรูป ผลิตภัณฑ์ยางหดตัวนาน 7 เดือนติดต่อกัน (3) ตลาดจีนกลับมาหดตัว -7.8% หลังจากขยายตัว 6.7% ในเดือนก่อน โดยส่วนมากจากผลไม้สด แช่เย็น แช่แข็งและแห้ง ผลิตภัณฑ์มันสำปะหลัง และเหล็กและผลิตภัณฑ์ที่หดตัว -21.6%, -45.9% และ -20.8% ตามลำดับ (4) ตลาดสหรัฐฯ ขยายสูงขึ้นมาก 18.1% เทียบ 3% ในเดือนก่อน ในกลุ่มสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า เช่น เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ เครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ เครื่องใช้ไฟฟ้าและส่วนประกอบอื่น ๆ เครื่องจักรกลและส่วนประกอบของเครื่องจักรกล และแผงสวิตช์และแผงควบคุมกระแสไฟฟ้าที่ขยายตัว 95.5%, 14%, 15.2%, 32.7% และ 7.6% ตามลำดับ (5) ตลาด CLMV ชะลอตัวเล็กน้อยเป็น 8.3% จากการส่งออกไปเมียนมาและลาวที่หดตัว -24.4% และ -4.3% ตามลำดับ ในขณะที่การส่งออกไปเวียดนามชะลอตัวลงอย่างมากที่ 2% จาก 22.3% ในเดือนก่อนหน้า ขณะที่การส่งออกไปกัมพูชายังขยายตัวดีที่ 53.9% โดยเฉพาะทองคำที่ขยายตัวมากถึง 971.2% (รูปที่ 1)

แม้การนำเข้าจะยังขยายตัวสูง แต่ไทยกลับมาเกินดุลการค้า 2 เดือนติดต่อกัน

มูลค่าการนำเข้าสินค้าในเดือน ก.ย. อยู่ที่ 25,588.9 ล้านดอลลาร์สหรัฐ ขยายตัวสูง 9.9% นับเป็นการขยายตัวสูงติดต่อกันแล้ว 4 เดือน โดยการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูป สินค้าทุน และสินค้าอุปโภคบริโภคขยายตัวสูง 25.7% 13.8% และ 9.7% ตามลำดับ ขณะที่การนำเข้ายานพาหนะและอุปกรณ์การขนส่งหดตัวแรงต่อเนื่อง -36.6% เทียบ -23.8% ในเดือนก่อน และการนำเข้าสินค้าเชื้อเพลิงพลิกกลับมาหดตัว -11.3% อย่างไรก็ตาม ดุลการค้าระบบศุลกากรในเดือนนี้เกินดุลติดต่อกัน 2 เดือนอยู่ที่ 394.2 ล้านดอลลาร์สหรัฐ แต่ภาพรวม 3 ไตรมาสแรกของปี 2024 ดุลการค้าไทยยังคงขาดดุล -5,956.83 ล้านดอลลาร์สหรัฐ

ส่งออกปีนี้มีแนวโน้มขยายตัวสูงกว่าที่เคยมองไว้ ท่ามกลางปัจจัยเสี่ยงรอบด้าน

SCB EIC มองแนวโน้มมูลค่าการส่งออกไทยปีนี้และปีหน้าจะขยายตัว 2.6% และ 2.8% ตามลำดับ (ประเมิน ณ เดือน ส.ค.) อย่างไรก็ดี ตัวเลขส่งออก 2 เดือนที่ผ่านมาขยายตัวได้สูงกว่าที่ SCB EIC คาดการณ์ไว้และสูงกว่ามุมมองตลาดมาก ส่วนหนึ่งจากการส่งออกทองคำที่เพิ่มขึ้นตามราคาตลาดโลกและวัฏจักรสินค้าอิเล็กทรอนิกส์ขาขึ้น ส่งผลให้มูลค่าส่งออกในช่วง 3 ไตรมาสแรกของปี 2024 ขยายตัวถึง 3.9% (ตัวเลขระบบศุลกากร) ประกอบกับมูลค่าการส่งออกในไตรมาสสุดท้ายของปีนี้มีแนวโน้มขยายตัวดีต่อเนื่องจากผลของวัฏจักรอิเล็กทรอนิกส์ขาขึ้นและปัจจัยฐานที่ค่อนข้างต่ำ มูลค่าการส่งออกปีนี้จึงมีแนวโน้มขยายตัวมากกว่าประมาณการเดิมที่ 2.6%

อย่างไรก็ดี แรงส่งมูลค่าการส่งออก (ไม่รวมผลของปัจจัยฐาน) ในช่วงที่เหลือของปีนี้ หากพิจารณาในรูป %MOM_SA อาจขยายตัวไม่ดีนักจากปัจจัยกดดันรอบด้าน เช่น

1) เศรษฐกิจโลกมีแนวโน้มชะลอตัวลงจากครึ่งแรกของปี โดยเฉพาะภาคการผลิตที่มีความเกี่ยวเนื่องกับการค้าโลกสูงหดตัว สะท้อนจากดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตโลกที่อยู่ต่ำกว่าระดับ 50 นอกจากนี้ องค์ประกอบของดัชนี PMI ที่สะท้อนอนาคต เช่น ยอดคำสั่งซื้อใหม่และคาดการณ์ปริมาณผลผลิตมีแนวโน้มลดลง (รูปที่ 4) ในระยะข้างหน้าจะมีปัจจัยลบกดดันเศรษฐกิจและการค้าโลกมากขึ้น อาทิ ความไม่แน่นอนของปัญหาภูมิรัฐศาสตร์ สงครามในหลายพื้นที่มีความยืดเยื้อและรุนแรงขึ้นที่อาจทำให้ค่าระวางเรือกลับมาสูงขึ้นอีกครั้ง (รูปที่ 6 ขวา) และมาตรการกีดกันการค้าที่รุนแรงขึ้น โดยเฉพาะหลังการเลือกตั้งสหรัฐฯ

2) China overcapacity ทำให้จีนส่งออกตลาดโลกเพิ่มขึ้นมาก เนื่องจากอุปสงค์ในจีนยังซบเซา ซึ่งอาจซ้ำเติมปัญหาความสามารถในการแข่งขันของไทย โดยเฉพาะความสามารถในการแข่งขันด้านราคากับสินค้าจีน ทั้งตลาดในประเทศและตลาดโลก (รูปที่ 5 ขวา)

3) อินเดียยกเลิกการห้ามส่งออกข้าว หลังจากควบคุมการส่งออกข้าวมาตั้งแต่ ก.ค. 2023 อาจส่งผลให้ราคาและปริมาณข้าวไทยส่งออกลดลง เนื่องจากอุปทานข้าวในตลาดโลกที่มากขึ้น และไทยสูญเสียส่วนแบ่งตลาดข้าวที่ได้เพิ่มมากลับคืนให้อินเดีย

4) ภัยธรรมชาติและสภาพอากาศแปรปรวน สถานการณ์น้ำท่วมในบางภูมิภาคของไทยเริ่มคลี่คลาย พื้นที่เกษตรที่ได้รับผลกระทบยังไม่สูงนัก เมื่อเทียบกับภัยน้ำท่วมในอดีต โดยเบื้องต้น SCB EIC ประเมินมูลค่าความเสียหายน้ำท่วมในภาคเกษตรราว 4,700 ล้านบาท โดยหลักมาจากพื้นที่ปลูกข้าวที่คาดว่าจะเสียหาย 0.8 ล้านไร่ ซึ่งคิดเป็นเพียง 0.7% ของพื้นที่เก็บเกี่ยวข้าว ซึ่งจะกระทบการส่งออกข้าว

5) ราคาน้ำมันโลกมีแนวโน้มลดลงต่อเนื่อง จาก 1) แนวโน้มอุปสงค์น้ำมันโลกลดลงโดยเฉพาะจีน 2) การเพิ่มการผลิตน้ำมันของสหรัฐฯ 3) ความกังวลอุปทานน้ำมันลดลงหลังจากอิสราเอลยืนยันว่าจะไม่โจมตีโรงงานน้ำมันของอิหร่าน 4) ตลาดคาดการณ์ว่าในปี 2024 จะมีอุปทานน้ำมันในตลาดโลกเกินความต้องการ (เกินดุล) ซึ่งอาจส่งผลต่อการส่งออกน้ำมันสำเร็จรูปและสินค้าที่เกี่ยวข้องเช่น พลาสติก ยาง เคมีภัณฑ์ (รูปที่ 6 ซ้าย)

6) ค่าเงินบาทผันผวน อาจกระทบต่อความสามารถในการแข่งขันด้านราคาของสินค้าส่งออกไทย และรายได้หรือกำไรในรูปเงินบาทของผู้ส่งออกไทย (เงินบาทแข็งค่ามากถึง 9% ภายใน 3 เดือนที่ผ่านมา หรือแข็งค่า 4.6% นับตั้งแต่ต้นปี, รูปที่ 5 ซ้าย)

SCB EIC อยู่ระหว่างการประเมินแนวโน้มการส่งออกไทยในปี 2024 และ 2025 ใหม่ และจะเผยแพร่ในเดือน พ.ย.

รูปที่ 1 : มูลค่าการส่งออกรายสินค้าและรายตลาดสำคัญ

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : มูลค่าการนำเข้ารายสินค้าและรายตลาดสำคัญ

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 3 : การส่งออกคอมพิวเตอร์ฯ ยังเป็นปัจจัยขับเคลื่อนภาคการส่งออกของไทยที่สำคัญ แม้จะชะลอลงมากจากเดือนก่อน

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 4 : เศรษฐกิจโลกส่งสัญญาณชะลอลงในช่วงที่เหลือของปี โดยเฉพาะภาคการผลิต

ที่มา : การวิเคราะห์โดย SCB EIC จาก S&P Global, JP Morgan และ CEIC

รูปที่ 5 : ความผันผวนของค่าเงินบาทและปัญหา China Over-Capacity ซ้ำเติมปัญหาความสามารถในแข่งขันของภาคการส่งออกไทย

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ China General Administration of Customs, Bank of Thailand และ CEIC

รูปที่ 6 : ราคาน้ำมันและค่าระวางเรือลดลงมาบ้าง แต่อาจสูงขึ้นอีกหากสงครามรุนแรงขึ้น

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ CEIC, World Bank และ Freightos

บทวิเคราะห์โดย... https://www.scbeic.com/th/detail/product/trade-281024

ผู้เขียนบทวิเคราะห์

วิชาญ กุลาตี นักเศรษฐศาสตร์อาวุโส

ภาวัต แสวงสัตย์ นักเศรษฐศาสตร์

MACROECONOMICS RESEARCH

ดร.สมประวิณ มันประเสริฐ รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงาน Economic Intelligence Center (EIC) และรองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงานกลยุทธ์องค์กร ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ดร.ฐิติมา ชูเชิด ผู้อำนวยการฝ่ายวิจัยเศรษฐกิจมหภาค

ดร.ปุณยวัจน์ ศรีสิงห์ นักเศรษฐศาสตร์อาวุโส

นนท์ พฤกษ์ศิริ นักเศรษฐศาสตร์อาวุโส

วิชาญ กุลาตี นักเศรษฐศาสตร์อาวุโส

ณฐพงศ์ ตันติจิรานนท์ นักเศรษฐศาสตร์

ปัณณ์ พัฒนศิริ นักเศรษฐศาสตร์

ภาวัต แสวงสัตย์ นักเศรษฐศาสตร์

ข่าวเด่น