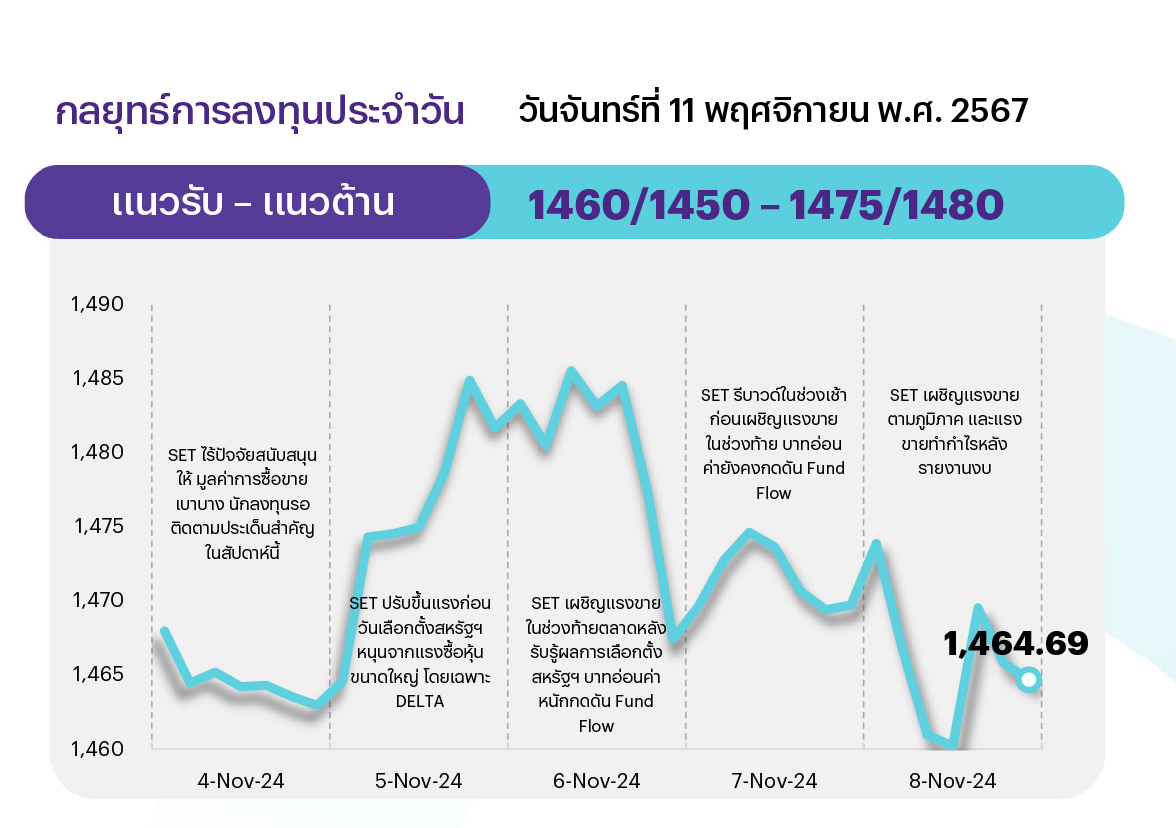

คาดตลาดยังกังวลนโยบายทรัมป์กระทบต่อการค้าระหว่างประเทศและดอลลาร์ที่แข็งค่าเป็นลบต่อทิศทาง Fund Flow ด้านสัญญาณเทคนิคยังอ่อนแรง ทำให้คาด SET ยังมี Downside โดยมีแนวรับถัดไปที่ 1460 และ 1450 จุด ตามลำดับ ส่วนการฟื้นตัวถูกจำกัดที่แนวต้าน 1475-1480 จุด ประเด็นสำคัญในสัปดาห์นี้ ติดตามตัวเลขเงินเฟ้อสหรัฐฯ

ประเด็นสำคัญ

• Reuters เผยกระทรวงพาณิชย์สหรัฐฯ สั่งให้ผู้ผลิตชิปรายใหญ่ของไต้หวัน TSMC หยุดส่งชิปขั้นสูงที่เกี่ยวข้องกับ AI ให้กับลูกค้าจีนตั้งแต่ 11 พ.ย. 67 หลังพบชิป TSMC ในหน่วยประมวลผล AI ของ Huawei ซึ่งอยู่ในรายชื่อองค์กรที่ต้องจำกัดการค้าขายของสหรัฐฯ

• เงินเฟ้อจีน ต.ค. เพิ่มขึ้น 0.3%YoY ตามตลาดคาด แต่ชะลอลงจาก ก.ย. ส่วน PPI หดตัว 2.9%YoY มากกว่าตลาดคาด และหดตัวสูงกว่า ก.ย. สะท้อนอุปสงค์จีนที่ยังซบเซา แม้มีมาตรการกระตุ้นต่อเนื่อง

• จับตาเปิดฉากประชุม COP29 ระหว่างวันที่ 11-22 พ.ย. 67 ขับเคลื่อนเป้าหมายคุมอุณหภูมิเฉลี่ยโลกไม่สูงขึ้นเกิน 1.5 องศาเซลเซียส สหรัฐฯ หนุนแก้ปัญหาชายฝั่ง ด้านจีน-อินเดียเร่งชาติพัฒนาแล้วช่วยการเงินประเทศกำลังพัฒนา ด้านยุโรปมองเพิ่มเงินทุนลดความสูญเสีย

• Fitch Ratings คงอันดับความน่าเชื่อถือของประเทศไทยที่ BBB+ Stable จากความสมดุลระหว่างความแข็งแกร่งของภาคการเงินต่างประเทศและนโยบายเศรษฐกิจมหาภาคที่แข็งแกร่ง

• AOT เผยแผนดันสนามบินสุวรรณภูมิติด Top 20 ของโลกใน 5 ปี ตั้งเป้ารับผู้โดยสาร 200 ล้านคน ชูสนามบินชางงีพัฒนาพื้นที่เชิงพาณิชย์ดันโมเดลปั้นไทยฮับผลิตท่าอากาศยานสีเขียว รับตลาดการบินโลก

• ททท. เผยสถานการณ์เดินทางท่องเที่ยวในช่วงเทศกาลลอยกระทงปี 2567 ยังมีแนวโน้มเติบโต คาดจะมีจำนวนนักท่องเที่ยวไทยราว 1.99 ล้านคน-ครั้ง +9%YoY และเกิดรายได้ราว 6,990 ลบ. +12%YoY

• กกพ. มีมติเปิดรับฟังความเห็นค่าไฟฟ้าผันแปร (ค่า Ft) งวด ม.ค.-เม.ย. 2568 สูงสุด 5.49 บาท ถูกสุดคงเดิมที่ 4.18 บาทต่อหน่วย แจงหากทยอยจ่ายเงินคืนให้ กฟผ. อาจตรึงราคาค่าไฟฟ้ารวมเท่าปัจจุบันได้

กลยุทธ์การลงทุน

แม้ช่วงสั้นมอง SET จะแกว่งตัว Sideways Up โดยปัจจัยลบที่มีต่อเศรษฐกิจทั้งในประเทศและต่างประเทศมีค่อนข้างจำกัด อย่างไรก็ดีคาดเงินเฟ้อสหรัฐฯ จะยังชะลอตัวลง ทำให้แนวโน้มกาปรับลดดอกเบี้ยยังไม่เปลี่ยนแปลง รวมไปถึงความชัดเจนในการดำเนินนโยบายของทรัมป์ซึ่งเป็นปธน. สหรัฐฯ หลังการเลือกตั้งน่าจะยังเป็นปัจจัยสนับสนุนให้ตลาดยังคงปรับตัวขึ้นต่อไป ทั้งนี้ผลกระทบจากความคาดหวังของนโยบบายรัฐบาลใหม่ของสหรัฐญ ต่อเศรษฐกิจมหาภาคจะทำให้ตลาดมีความผันผวนสูงและอาจจะส่งผลกับทิศทาง Fund Flow โดยเฉพาะนโยบายระหว่างประเทศที่มีต่อจีน ส่วนปัจจัยในประเทศคาดจะถูกขับเคลื่อนด้วยการเข้าสู่ช่วงโค้งสัปดาห์สุดท้ายของการประกาศงบ 3Q67 กลยุทธ์ลงทุนจึงคงแนะนำให้ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ช่วงสั้นมอง SET จะแกว่งตัว Sideways Up หลังปัจจัยลบในและต่างประเทศค่อนข้างจำกัด โดยในประเทศคาดจะถูกขับเคลื่อนด้วยการเข้าสู่ช่วงโค้งสุดท้ายของการประกาศงบ 3Q67 กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมที่มีปัจจัยบวกเฉพาะตัว ดังนี้

1. หุ้น Earnings Play สำหรับเก็งกำไรระยะสั้นในโค้งสุดท้ายของการประกาศงบ 3Q67 ซึ่งคาดกำไรจะเติบโตดี YoY และเราแนะนำ Outperform เลือก AWC BDMS TIDLOR CPALL BEM AOT

2. หุ้นที่ได้อานิสงส์บวกหลังทรัมป์คว้าชัยชนะเป็นปธน. สหรัฐฯ – AMATA WHA (นโยบายกำแพงภาษี-ย้ายฐานการผลิต), CPF TU AOT MINT (นโยบายลดภาษี-เพิ่มกำลังซื้อ และได้ประโยชน์จากดอลลาร์แข็งค่า)

3. หุ้นที่ปันผลสูงและคาดได้อานิสงส์เป็นเป้าหมายสะสมของกองทุนวายุภักษ์และกองทุนลดหย่อนภาษี แนะนำหุ้น SET100 ที่มี Div. Yield ขั้นต่ำ 3.5%, ESG Rating และ CG สูง, ฐานะการเงินแข็งแกร่ง และเติบโตในปี 2025 เลือก BBL ADVANC HMPRO BCP ทั้งนี้แนะนำรอซื้อเมื่ออ่อนตัว หลังราคาหุ้นปรับขึ้นมาแรงในช่วงที่ผ่านมา

4. สำหรับนักลงทุนที่ยังกังวลสถานการณ์ในตะวันออกกลางและต้องการหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

CPALL: 3Q67 คาดกำไรปกติจะเติบโต 39%YoY ดีสุดในกลุ่มพาณิชย์ แรงหนุนจากยอดขายและมาร์จิ้นที่ดีขึ้นจากธุรกิจ CVS และ CPAXT ส่วน 4Q67 จะเป็นไตรมาสที่ดีที่สุดของปี 2567 จากเข้าสู่ High Season ขณะที่มาตรการกระตุ้น ศก. ของรัฐบาลและการปรับลดดอกเบี้ยจะเพิ่ม Upside ให้กับประมาณการ

LHHOTEL: มองได้ประโยชน์จากการฟื้นตัวของภาคท่องเที่ยวไทยและการปรับลดดอกเบี้ยนโยบาย ขณะที่ 3Q67 คาดมีกำไรปกติ 428 ลบ. เพิ่มขึ้น 3.6%QoQ ตามฤดูกาล และ 87.8%YoY จากรับรู้รายได้ทรัพย์สินใหม่ 2 โครงการ (โรงแรมแกรนด์เซนเตอร์พอยต์ พัทยา และโรงแรมแกรนด์เซนเตอร์พอยต์สเปซ พัทยา) ที่กองทรัสต์ได้เข้าลงทุนใน 4Q66

ข่าวเด่น