สรุปความเคลื่อนไหวของค่าเงินบาท

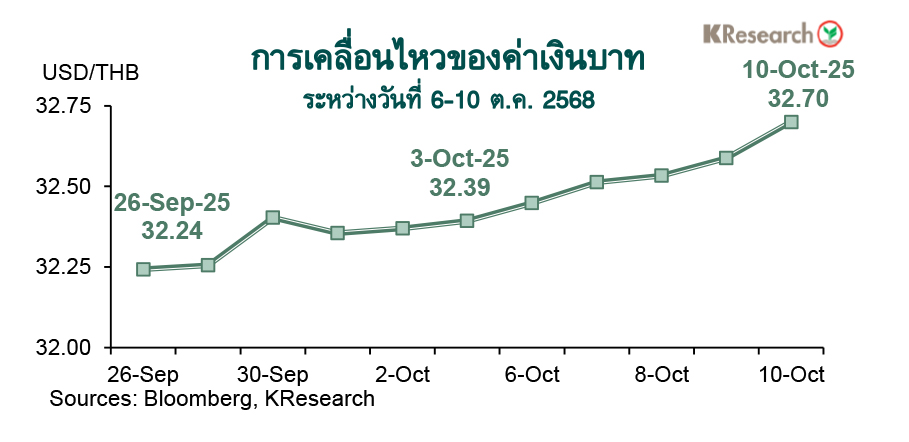

• เงินบาทแตะระดับอ่อนค่าสุดในรอบกว่า 2 เดือนที่ 32.82 บาทต่อดอลลาร์ฯ ก่อนฟื้นตัวกลับบางส่วนช่วงท้ายสัปดาห์

เงินบาททยอยอ่อนค่าผ่านระดับสำคัญทางจิตวิทยาหลายแนวในสัปดาห์นี้ โดยเงินบาทอ่อนค่าลงในช่วงต้นสัปดาห์สอดคล้องกับสถานะขายสุทธิหุ้นและพันธบัตรไทยของนักลงทุนต่างชาติ และการคาดการณ์ของตลาดต่อโอกาสการปรับลดดอกเบี้ยของกนง. ในการประชุมช่วงกลางสัปดาห์ (8 ต.ค.) หลังตัวเลขเงินเฟ้อของไทยเดือนก.ย. ออกมาต่ำกว่าที่คาด

อย่างไรก็ดี เงินบาทปรับแข็งค่าไปที่แนว 32.40 ช่วงสั้นๆ หลังกนง. มีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับเดิม 1.50% ก่อนจะอ่อนค่าลงอีกครั้งในช่วงที่เหลือของสัปดาห์ เนื่องจากตลาดประเมินว่า แม้กนง. จะคงดอกเบี้ย แต่เศรษฐกิจที่มีแนวโน้มชะลอลง ทำให้ยังคงมีความเป็นไปได้ที่จะปรับลดดอกเบี้ยลงเพิ่มเติมอีกในระยะข้างหน้า เงินบาทแตะระดับอ่อนค่าสุดในรอบกว่า 2 เดือน (นับตั้งแต่ 4 ส.ค.) ที่ 32.82 สอดคล้องกับแรงขายทำกำไรทองคำในตลาดโลก ขณะที่เงินดอลลาร์ฯ ยังมีแรงหนุนจากทิศทางที่อ่อนค่าของเงินเยนจากการคาดการณ์ว่า ธนาคารกลางญี่ปุ่นอาจจะไม่ปรับขึ้นอัตราดอกเบี้ยในการประชุมเดือนนี้ และแรงกดดันของเงินยูโรจากความไม่แน่นอนทางการเมืองของฝรั่งเศส

• ในวันศุกร์ที่ 10 ต.ค. 2568 เงินบาทปิดตลาดในประเทศที่ 32.70 บาทต่อดอลลาร์ฯ เทียบกับระดับ 32.39 บาทต่อดอลลาร์ฯ ในวันศุกร์ก่อนหน้า (3 ต.ค.) สำหรับสถานะพอร์ตการลงทุนของนักลงทุนต่างชาติระหว่างวันที่ 6-10 ต.ค. 2568 นั้น นักลงทุนต่างชาติขายสุทธิหุ้นไทย 2,518.6 ล้านบาท และมีสถานะอยู่ในฝั่ง Net Outflows ออกจากตลาดพันธบัตรไทย 1,121 ล้านบาท (ขายสุทธิพันธบัตร 345 ล้านบาท และตราสารหนี้หมดอายุ 776 ล้านบาท)

• สัปดาห์ระหว่างวันที่ 13-17 ต.ค. 2568 ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของค่าเงินบาทที่ระดับ 32.50-33.00 บาทต่อดอลลาร์ฯ ขณะที่ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ สถานการณ์ราคาทองคำในตลาดโลก ฟันด์โฟลว์ของต่างชาติ รวมถึงสถานการณ์ชัตดาวน์ของสหรัฐฯ และถ้อยแถลงของเจ้าหน้าที่เฟด

ปัจจัยจากฝั่งสหรัฐฯ ที่น่าจะไม่ได้รับผลกระทบจากชัตดาวน์ ได้แก่ รายงาน Beige Book ของเฟด ส่วนตัวเลขเศรษฐกิจต่างประเทศอื่นที่ต้องติดตามจะอยู่ที่ตัวเลขเศรษฐกิจเดือนก.ย. ของจีน (เช่น การส่งออก ดัชนีราคาผู้บริโภค ดัชนีราคาผู้ผลิต) ข้อมูลการผลิตภาคอุตสาหกรรมเดือนส.ค. ของญี่ปุ่นและยูโรโซน และตัวเลขอัตราเงินเฟ้อเดือนก.ย. ของยูโรโซน

สรุปความเคลื่อนไหวตลาดหุ้นไทย

• ดัชนีหุ้นไทยเคลื่อนไหวผันผวน โดยแตะจุดสูงสุดรอบกว่า 8 เดือนครึ่งระหว่างสัปดาห์ ก่อนจะร่วงลงแรงช่วงท้ายสัปดาห์

SET Index ปรับตัวลงช่วงต้นสัปดาห์ เนื่องจากไร้ปัจจัยใหม่ ๆ เข้ามาหนุน ประกอบกับตัวเลขเงินเฟ้อเดือนก.ย. ของไทยออกมาติดลบต่อเนื่อง ซึ่งทำให้มีความกังวลต่อความเสี่ยงของภาวะเงินฝืดเพิ่มขึ้น อย่างไรก็ดี SET Index ดีดตัวขึ้นมายืนเหนือ 1,300 จุด ในเวลาต่อมา ขานรับปัจจัยบวกจากรายงานข่าวเพิ่มเติมเกี่ยวกับมาตรการกระตุ้นเศรษฐกิจในประเทศ ประกอบกับมีแรงหนุนจากหุ้นกลุ่มผู้ผลิตชิ้นส่วนอิเล็กทรอนิกส์ตามทิศทางหุ้นเทคโนโลยีสหรัฐฯ

SET Index ปรับตัวในกรอบแคบช่วงกลางสัปดาห์ ก่อนจะดีดตัวขึ้นอีกครั้งตามแรงซื้อที่เข้ามาอย่างต่อเนื่องในหุ้นกลุ่มผู้ผลิตชิ้นส่วนอิเล็กทรอนิกส์ รวมถึงหุ้นกลุ่มโรงไฟฟ้า (ซึ่งคาดว่าจะได้รับอานิสงส์จากโครงการนำร่องการซื้อขายไฟฟ้าพลังงานหมุนเวียนในรูปแบบการทำสัญญาซื้อขายพลังงานไฟฟ้าได้โดยตรง หรือ Direct PPA) อย่างไรก็ดี หลังจากขึ้นไปแตะจุดสูงสุดในรอบกว่า 8 เดือนครึ่งที่ระดับ 1,317.88 จุด SET Index พลิกกลับมาร่วงลงแรงในช่วงท้ายสัปดาห์ หลังหุ้นผู้ผลิตชิ้นส่วนรายใหญ่แห่งหนึ่งเข้าข่ายมาตรการกำกับการซื้อขายระดับ 1 รวมถึงหุ้นสายการบินรายใหญ่แห่งหนึ่งจากความกังวลเรื่องความเป็นอิสระของบอร์ดผู้บริหาร

• ในวันศุกร์ที่ 3 ต.ค. 2568 ดัชนี SET ปิดที่ระดับ 1,286.98 จุด ลดลง 0.51% จากระดับปลายสัปดาห์ก่อน ขณะที่มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 37,254.38 ล้านบาท ลดลง 3.91% จากสัปดาห์ก่อน ส่วนดัชนี mai ลดลง 1.54% มาปิดที่ระดับ 242.41 จุด

• สัปดาห์ถัดไป (13-17 ต.ค. 68) บริษัทหลักทรัพย์กสิกรไทย จำกัด มองว่า ดัชนีหุ้นไทยมีแนวรับที่ 1,270 และ 1,245 จุด ขณะที่แนวต้านอยู่ที่ 1,300 และ 1,315 จุด ตามลำดับ โดยศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ สถานการณ์ชัตดาวน์ในสหรัฐฯ และทิศทางเงินทุนต่างชาติ ขณะที่ปัจจัยเศรษฐกิจต่างประเทศอื่นๆ ได้แก่ ผลผลิตภาคอุตสาหกรรมเดือนส.ค. ของยูโรโซน อังกฤษและญี่ปุ่น ดัชนีราคาผู้บริโภคเดือนก.ย. ของยูโรโซน ตลอดจนข้อมูลเศรษฐกิจเดือนก.ย. ของจีน อาทิ ตัวเลขการส่งออก ดัชนีราคาผู้บริโภค ดัชนีราคาผู้ผลิตและยอดปล่อยกู้สกุลเงินหยวน

ข่าวเด่น